税会差异既然避无可避,不如在年底关账之际,理清思路,主动出击。将税务风险掌控在自己手中。

一、企业所得税税前扣除原则

什么时间扣?

①权责发生制

包含划分受益性支出和资本性支出

参考文件

中华人民共和国企业所得税法实施条例 第九条

国税函(2009)772号 关于企业以前年度未扣除资产损失企业所得税处理问题的通知

国家税务总局公告2012年第15号 国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告 第六条

②实际发生原则

各类减值准备、预提费用、预计负债,除特别规定,不得税前扣除

参考文件

国家税务总局公告2011年第34号 关于企业所得税若干问题的公告 第六条

国家税务总局公告2015年第34号 关于企业工资薪金和职工福利费等支出税前扣除问题的公告 第二条

《中华人民共和国税收征收管理法修订草案(征求意见稿)》对照表 第三十二条

成本费用的地位?

应纳所得税额=应纳税所得额*税率-抵免

应纳税所得额=收入-扣除-亏损

扣除=成本+费用+损失+税金

二、税会差异要点梳理

1. 全额扣除

2. 限额扣除,无限结转:职工教育经费、广告费和业务宣传费

3. 限额扣除,有限结转:公益性捐赠

4. 限额扣除,不结转:交际应酬费

5. 不得扣除:常规纳税调整、特别纳税调整

6. 长期待摊费用:开办费

7. 年限差异:固定资产、无形资产

8. 凭证取得差异:汇算清缴前

9. 跨期项目:以前年度应扣未扣支出(5年)、研究开发费加计扣除(3年)

三、案例分析

案例一

开办费的扣除和筹划

A公司2008年1月成立,是一家商业地产开发公司,预计2013年1月进入经营期,由于物业以自持为主,预计到2019年进入获利

年度。

2008年-2012年,每年发生开办费3000万,累计1.5亿。

错误处理方法:没有确认开办期,发生的开办费每年都成为了税务上的待弥补亏损

造成结果:1.5亿的开办费全部浪费

本能处理方法:确认开办期,发生的开办费每年都成为长期待摊费用,2013年,税务上按照会计处理方法,一次性进入当年

损益,5年弥补,2014年-2018年

造成结果:1.5亿的开办费全部浪费

筹划处理方法:确认开办期,发生的开办费每年都成为长期待摊费用,2013年开始摊销,税务上选择10年摊销,2013年的摊

销浪费,之后的摊销产生的亏损,都可以得到弥补

造成结果:1.5亿的开办费,只浪费1500万

案例二

固定资产的会计折旧和税法折旧

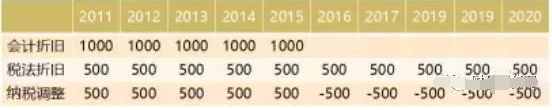

B公司2010年12月购入固定资产,价值5000万,会计折旧年限5年,税法折旧年限10年,不考虑残值。

正常税务处理如下:

如果该固定资产在2013年12月报废,没有变价收入,没有清理费用,如何确认资产损失?

通常的损失计算=固定资产原值-累计折旧-变价收入+清理费用=2000万

实际的税法损失=固定资产原值-累计税前扣除的折旧-变价收入+清理费用=3500万

上述由于没有注意税会的“时间差”,造成了税收损失,如果企业做了固定资产加速折旧呢?